США испытывает сильнейшее потрясение в банковском секторе со времен мирового финансового кризиса 2008 года. Главный банк tech-стартапов в Силиконовой долине — Silicon Valley Bank (SVB) — стал банкротом, а крупнейший кредитор криптоиндустрии — банк Silvergrate — будет ликвидирован. Кончина банков стала следствием самой жесткой за 40 лет монетарной политики США. Несет ли эта ситуация угрозу стабильности всей финансовой системы — разбирался RTVI.

Что погубило кредитора стартапов и при чем здесь COVID-19?

Началом конца для калифорнийского банка SVB стало публичное объявление об убытке в $1,8 млрд, сделанное 9 марта. После этого сообщения часть клиентов банка тут же решила опустошить свои счета в целях предосторожности. Набег вкладчиков привел к тому, что SVB остался с отрицательным балансом в $1 млрд. В итоге, капитализация банка рухнула на 63%. SVB был «домом» для денег половины всех американских компаний с венчурными инвестициями. Он работал в США, Канаде, Великобритании, Европе, Азии и на Ближнем Востоке.

Крушение SVB совпало с известием о добровольной ликвидации Silvergate — еще одного банка Калифорнии. Он был одним из крупнейших в США банков по работе с криптовалютой, сотрудничал с криптобиржами Binance US и Coinbase. Руководство банка объяснило решение о ликвидации “последними изменениями в отрасли и ее регулированием”, однако гендиректор банка Custodia Кетлин Лонг утверждает, что причиной стал кассовый разрыв Silvergate между депозитами и наличными средствами.

Ликвидация Silvergate, а затем крах SVB, способствовали крупнейшей распродаже акций банков — они пережили худший день за два года. Индекс KBW Bank (учитывает показатели 24 банков США) просел на 7% — максимальное падение с июня 2020 года.

С 2020 года экономику США «осыпали деньгами», отметил в беседе с RTVI профессор НИУ ВШЭ Иван Родионов. В пандемию COVID-19 американское правительство раздало около $4 трлн «вертолетных денег» в качестве антикризисной помощи. А американские компании в 2020-2021 годах привлекли рекордное количество венчурного капитала.

Это стало причиной взлета и падения Silicon Valley Bank (SVB). Бум позволил банку стремительно расти, привлекая депозиты стартапов. Объем вкладов в банке удвоился только за последние 12 месяцев. SVB вкладывал деньги в длинные облигации, заблуждаясь, что ставки Федрезерва США (ФРС) будут стабильны.

«Проблемы у SVB появились из-за падения стоимости облигаций, которые он держал, а стоимость облигаций упала ввиду повышения ставок ФРС», — пояснил RTVI аналитик по международным рынкам акций «БКС Мир инвестиций» Игорь Герасимов.

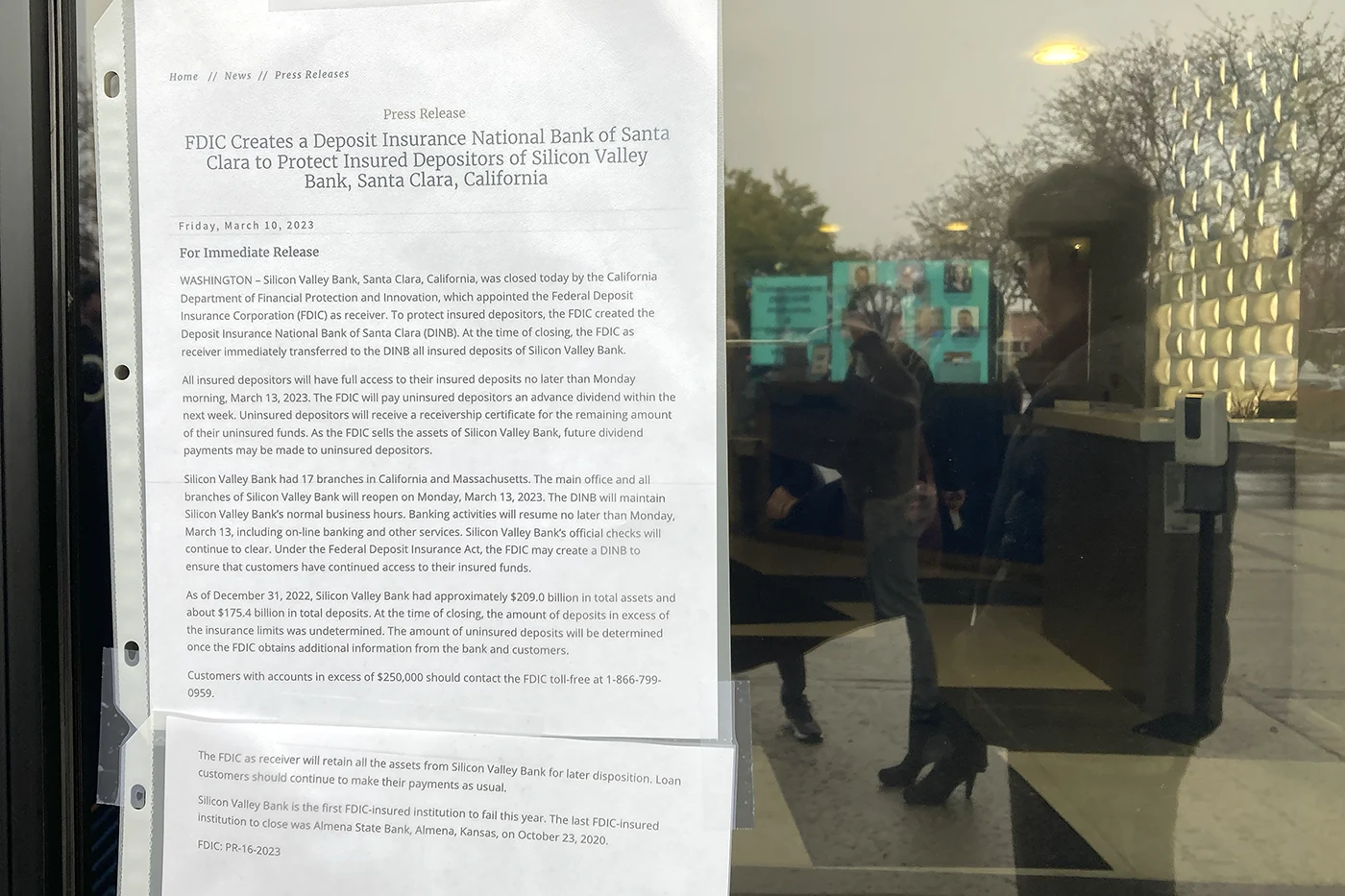

Jeff Chiu / AP

Финансовые вливания в пандемию перегрели экономику США и вызвали рекордную за 40 лет инфляцию. Чтобы подавить рост цен, ФРС повышала ставку восемь раз с марта 2022 года. Банки оказались нагружены низкопроцентными облигациями. Экономисты давно опасались, что повышение ставок в какой-то момент приведет к дефолтам. В итоге, SVB разорился первым.

«Креативные банкиры из Силиконовой долины решили, что банкинг — это взять депозиты под 0%, двинуть 60% активов в облигации (в основном ипотечные под 3%), сложить их до погашения (давления на капитал нет) и вуаля… профит, — иронизирует управляющий директор «Газпромбанк Private Banking» Егор Сусин. — Ставки выросли, купавшийся в бесплатных деньгах IT-сектор сдулся, облигации обвалились, а вместе с ними и SVB».

Сейчас SVB взяло на контроль FDIC — американское «агентство по страхованию вкладов». На конец 2022 года в SVB не были застрахованы 89% депозитов — около $175 млрд.

«Нам не удалось вывести ни копейки. Таких как мы — тысячи. Вся индустрия в шоке», — написал в Instagram* бывший директор по продуктам Google и основатель NFT-стартапа Optic Андрей Дороничев.

Гендиректор SVB Грег Беккер продал акции банка на $3,5 млн за две недели до банкротства, утверждает Newsweek. По его данным, о проблемах в банке в финансовых кругах было известно несколько недель.

Повторится ли 2008-й?

Агрессивное повышение ставок неизбежно ведет к убыткам в финансовой системе, констатирует Егор Сусин: «Вопрос только в том, у кого хватит капитала абсорбировать этот убыток, а кого “смоет волной”, и спровоцирует ли это системные риски». «Не исключено, что аналогичная судьба постигнет банки, которые проводили такие же рисковые операции, как SVB», — допускает Иван Родионов.

Jeff Chiu / AP

Исторически в каждый раунд повышения ставок в экономике США что-то «ломалось», напомнил Игорь Герасимов: «Как минимум, падал фондовый рынок и замедлялась деловая активность, а как максимум — наступали финансовые кризисы, которые затем охватывали весь мир».

Повышение ставок — это боль

Следующее заседание ФРС состоится 21-22 марта. Глава регулятора Джером Пауэлл заявил о возможном ускорении темпов повышения ключевой ставки. Решение во многом зависит от ситуации на рынке труда. На прошлой неделе число американцев, впервые обратившихся за пособием по безработице подскочило на 11%. В последнее время Microsoft, Meta*, Google, Amazon и другие крупные технологические компании массово увольняют сотрудников, об аналогичных планах недавно объявила General Motors.

Пока рынок оценивает вероятность «заражения» данным риском крупных банков как невысокую, подчеркивает Игорь Герасимов: «Ситуация потенциально негативна для других региональных банков среднего размера. Потенциальные проблемы могут быть у First Republic Bank, Signature Bank, Charles Schwab. Из крупных международных банков в последнее время наблюдались проблемы у Credit Suisse».

Министр финансов США Джаннет Йеллен заверила, что банковская система устойчива.

«Лопнуть мыльный пузырь»

SVB был одним из драйверов развития венчурного рынка в США, многие стартапы и VC-фонды обслуживались там. «Банк был системообразующим для венчурной отрасли, и текущая ситуация, когда банка не стало буквально за неделю — точно сигнал для нас по определённой трансформации отрасли», — пояснила RTVI руководитель Бизнес-инкубатора НИУ ВШЭ Нина Феодосиади.

Крах банка SVB обнажил системные проблемы на рынке стартапов, подчеркивает Феодосиади. IT и крипто-стартапы, по ее словам, серьезно переоценены, и то номинальное количество денег, которое находилось на счетах компаний в банке, сделало технически возможным текущую ситуацию.

Annie Spratt / AP

«В основе венчурной модели лежат обещания стартапа в будущем росте, основанные на технологии, идее, команде, и просто вере в будущий рынок. Они уверяют, что стоят кучу денег, хотя многие пока не генерируют выручку и обещают заработать в будущем. Инвесторы вкладываются в них — выдают им деньги на зарплаты, оборудование, исследования, выпуск продуктов, маркетинг. Сами же инвесторы зарабатывают за счет того, что перепродают стартап следующим инвесторам по цепочке, которые думают: “Сейчас я куплю стартап условно за $100, за год он подрастет и я продам его уже за $1000″. Все это про веру в светлое будущее», — объяснила Нина Феодосиади.

«Мы, находясь в самом начале этой цепочки, видим что эта модель серьезно перегрета, и сигнал, который мы получили в текущей ситуации — это необходимость поиска новых моделей развития для рынка технологических компаний», — уверена эксперт НИУ ВШЭ.

Крах SVB — сигнал необходимости оздоровления рынка венчурного капитала. «Почему-то государство не стало спасать банк. Хотя в любой стране системообразующей кредитной организации не позволят обанкротятся. Выглядит как целенаправленное действие, чтобы лопнуть мыльный пузырь», — рассуждает Нина Феодосиади.

В будущем на венчурный рынок будет приходить меньше денег, и стартапам будет труднее привлекать финансирование, считает Иван Родионов.

* деятельность компании Meta (управляет соцсетями Facebook и Instagram) признана в России экстремистской и запрещена