Президент подписал поправки в Налоговый кодекс, главные среди которых — введение прогрессивной шкалы налога на доходы физлиц, повышение налога на прибыль компаний и амнистия для тех, кто уходил от налогов, дробя бизнес. Большинство изменений вступит в силу с 2025 года. RTVI узнал у экспертов, чего они ждут от налоговой реформы и какие риски видят в нововведениях.

Что изменится для граждан

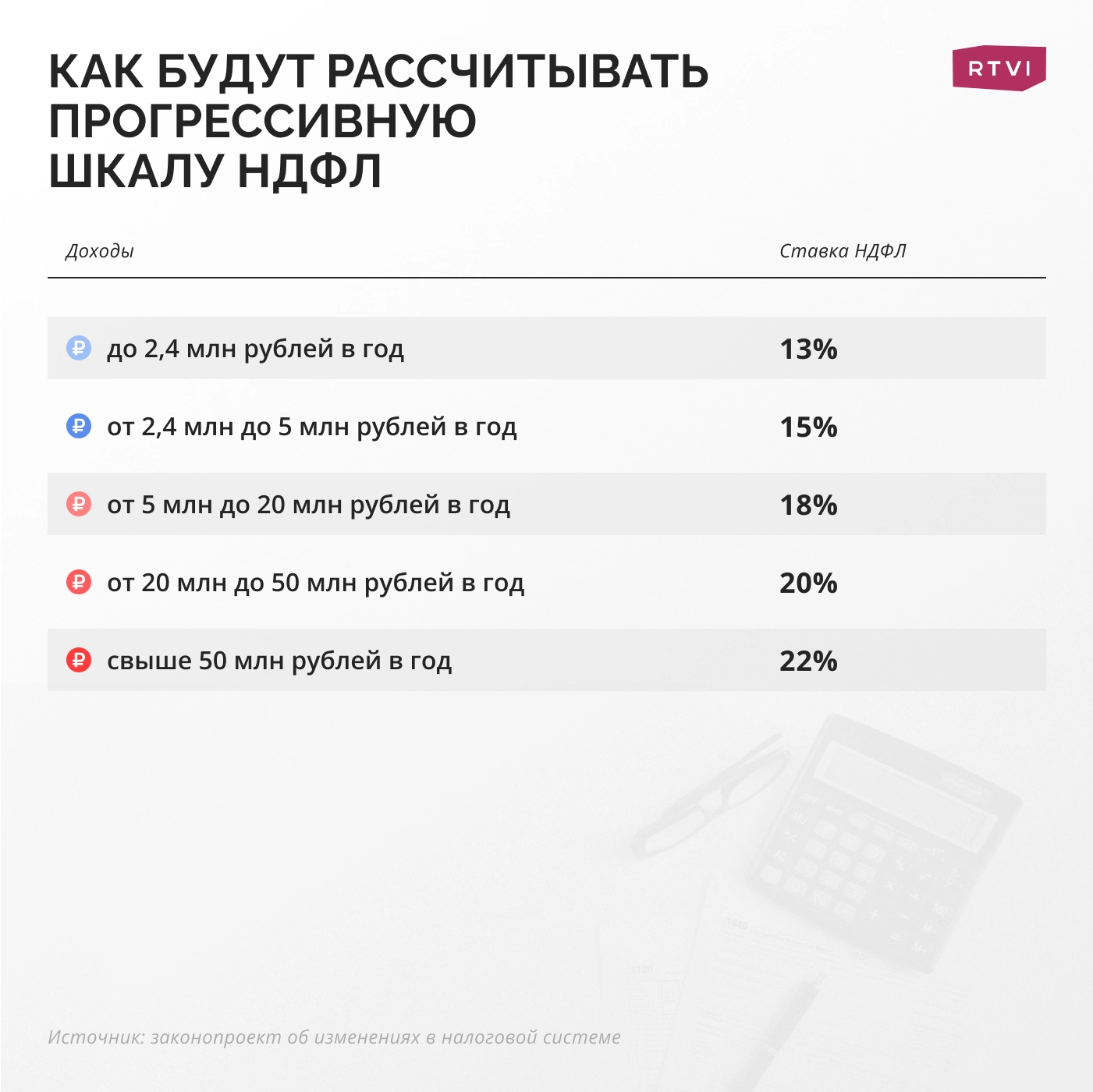

В России вводят прогрессивную шкалу налога на доход физлиц (НДФЛ). Вместо двух ставок налога (13% и 15%) будет пятиступенчатая шкала. Ставка в 13% сохранится для доходов до 2,4 млн рублей в год и для всех выплат, связанных с участием в СВО.

Повышенная ставка будет применяться только к суммам, превышающим порог в 2,4 млн рублей. Минфин отмечает, что рост НДФЛ коснется около 3% работающего населения России с доходом от 200 тыс руб в месяц.

Семьи с двумя и более детьми получат право на налоговый «кешбэк»: вернуть можно будет 7% из 13% НДФЛ, если общий доход на каждого члена семьи ниже, чем полтора прожиточных минимума, установленных по месту жительства.

Антон Вергун / ТАСС

Какие риски есть в прогрессивном НДФЛ

Увеличение ставок НДФЛ — это неприятная новость для граждан, сказал RTVI Леонид Сомов, партнер Taxology. Однако повышенные ставки будут применяться только к той части дохода, которая превышает определенный лимит. Это делает прогрессию мягкой, полагает Сомов.

«Если рассматривать НДФЛ вместе со страховыми взносами, которые формально уплачиваются работодателем, но фактически являются «налогом» на доход работников, то можно сказать, что персональное налогообложение в России сочетает прогрессивный характер (НДФЛ) и регрессивный характер (ставка страховых взносов снижается при росте дохода)», — пояснил Сомов.

Один из рисков такой системы — в том, что состоятельные люди могут уклоняться от уплаты налогов, полагают опрошенные RTVI эксперты. «Люди с высокими доходами имеют больше возможностей и стимулов для этого, так как налоговая ставка для них будет значительной», — пояснила Ирина Егорова, руководитель корпоративной и налоговой практики юридической компании «Интерцессия».

Налоговая реформа может несколько снизить социальное неравенство. Но запрос на «социальную справедливость» исполнен не полностью, полагает Елена Мякишева, адвокат юридической группы «Яковлев и Партнеры». Она указывает, что не нашло поддержки предложение освободить от НДФЛ небогатых граждан — тех, у кого доход за последние три месяца не превышает прожиточного минимума в регионе.

Эмин Джафаров / Коммерсантъ

С ее мнением заочно поспорил Владимир Саськов, эксперт Института налогового менеджмента и экономики недвижимости ВШЭ, директор Ассоциации налоговых консультантов. «Вопреки мнению скептиков, принятые налоговые правила эффективно решают задачу повышения налоговой справедливости. Это мнение основано на понимании исходных условий и объективной оценки текущего уровня социально-экономического развития», — полагает он.

По словам Саськова, такая поддержка семей беспрецедентна для отечественной налоговой системы и открывает перспективы для дальнейшего развития. «Перераспределение налоговой нагрузки с граждан с высокими доходами в пользу граждан с низкими доходами создает не только контекст налоговой справедливости, но и реальные предпосылки для вовлечения этих средств в экономику», — считает он.

НДФЛ за сотрудников платят работодатели. Были опасения о том, что из-за введения прогрессии вырастет нагрузка на фонд оплаты труда, но их не следует преувеличивать, сказал RTVI Владимир Громов, старший научный сотрудник лаборатории Исследований налоговой политики ИПЭИ РАНХиГС.

«Большинство работодателей — это малый и средний бизнес. Им не придется ни сокращать заработные платы, ни увеличивать фонд оплаты труда. Нагрузка может возрасти в отраслях с высокой конкуренцией за специалистов, но там мало работников с высокими зарплатами», — пояснил он.

Антон Вергун / ТАСС

Что изменится для бизнеса

Ставка налога на прибыль вырастет с 20% до 25%, что позволит отказаться от оборотных сборов (например, курсовых экспортных пошлин). Предельный размер доходов для применения упрощенной системы налогообложения увеличится с 265 млн до 450 млн руб.

Ставка по УСН составит либо 5% при доходах до 250 млн руб., либо 7% при доходах от 250 млн до 450 млн руб. Малый и средний бизнес с доходами выше 60 млн будет платить НДС. Также для малого и среднего бизнеса вводится пониженный тариф страховых взносов на выплаты, превышающие МРОТ.

Налог на прибыль для компаний IT-отрасли повысят до 5% до 2030 года. С 2020 года IT-компании, аккредитованные Минцифры, платили налог на прибыль по ставке 3%, в 2022 году ее обнулили.

Какие риски есть в новых правилах для бизнеса

Ставка налога на прибыль не менялась с 2009 года, когда она была снижена с 24% до 20%, указал Леонид Сомов. «Предприятия строили свои финансовые и бизнес-модели, инвестиционные планы с учетом ставки 20%. Теперь им придется пересматривать эти планы и, возможно, отказываться от некоторых проектов. В условиях роста ставки налога все большее значение будут иметь налоговые льготы и преференции, в том числе сохраняющие ставку 20%. Эти инструменты предусмотрены текущим законодательством, но применять их довольно сложно», — пояснил он.

Рост налога на прибыль может негативно сказаться на бизнесе: компании начнут уходить в тень, уменьшать инвестиции и искать обходные пути. «Хотя сейчас это сложно из-за уровня налогового администрирования и проверок, заинтересованные люди все же смогут найти пути обхода. Рано или поздно их пресекут, но бюджет может частично потерять из-за недобросовестных налогоплательщиков, стремящихся к оптимизации налогообложения», — сказала Ирина Егорова.

Если увеличение налога на прибыль крупный бизнес переживет, то введение НДС для «упрощенцев» может стать серьезным ударом, считает Сомов.

вгений Разумный / Коммерсантъ

«Большинство не готово полноценно перейти на уплату НДС и применение налоговых вычетов из-за сложности организации и администрирования. Им придется применять пониженные ставки НДС 5% и 7%, но без вычетов. Это, по сути, уже не НДС, а «налог с продаж». От него когда-то отказались, поскольку он вреден для экономики. Теперь он возвращается в новом виде», — пояснил Сомов.

Малому и среднему бизнесу потребуются бухгалтеры для сдачи деклараций по НДС, полагает Егорова. По ее словам, это увеличит затраты организаций, так как ранее многие справлялись с отчетностью самостоятельно. О том, что из-за новых УСН и НДФЛ значительно вырастет административная нагрузка на бизнес, говорит и Елена Мякишева.

«Первое время между бизнесом и налоговыми органами будут возникать спорные ситуации из-за расчета налогов. Это может повысить собираемость налогов, так как большинство спорных ситуаций налоговики будут толковать в пользу бюджета. Но эффект может быть и обратным: по некоторым нововведениям налогоплательщики займут выжидательную позицию до появления более четких правил и будут скрывать доходы», — пояснила она.

Тем, кто уходил от налогов с помощью «дробления бизнеса», предлагают амнистию

Налоговую амнистию введут для налогоплательщиков, которые добровольно отказались от дробления бизнеса. Если этот факт подтвердит налоговая проверка, то им не будут начислять дополнительные налоги, пени и штрафы. Если налогоплательщик частично откажется от дробления бизнеса, то доначисления будут в той части, где он продолжил пользоваться этой практикой.

Понятие «дробление бизнеса» теперь закреплено в законе. Ранее в Налоговом кодексе оно отсутствовало, его разъясняли в судебной практике, письмах ФНС и актах высших судебных инстанций. Теперь под дроблением бизнеса понимают разделение единой предпринимательской деятельности между несколькими формально самостоятельными лицами для занижения налогов.

Определено и понятие добровольного отказа от дробления — это уплата налогов со всех доходов или других показателей по общей системе налогообложения (а не по упрощенной, для чего, собственно, и дробили бизнес). Иными словами, налогоплательщики, которые отказываются от дробления бизнеса, должны будут перейти на общую систему налогообложения.

Евгений Разумный / Коммерсантъ

Какие риски есть при амнистии

Амнистия для «дробленщиков», необоснованно применяющих УСН, вряд ли решит проблему, полагает Леонид Сомов. «Период амнистии ограничен, условия не слишком привлекательные — фактически предлагается «сдаться» и платить налоги по общей системе. В большинстве случаев «дробленщики» сознательно не применяли общую систему, так как их финансовая модель не позволяла платить все налоги: увеличение количества условных барбершопов не повышает их рентабельность», — пояснил он.

Елена Мякишева ожидает роста выявления фактов дробления бизнеса в ходе налоговых проверок за 2022—2024 годы. По ее мнению, налоговики смогут применять новые правила к периоду 2022—2024 годов, несмотря на то, что формально изменения вступят в силу в 2025 году.

«Будет соблазн признавать дроблением бизнеса все, что только можно, давая налогоплательщикам «пряник» — возможность отказаться от выявленной «схемы» и не платить доначисленные налоги, пени и штрафы. Думаю, что это приведет к росту числа споров между налогоплательщиками и налоговыми органами, а число тех, кто пожелает добровольно отказаться от дробления бизнеса, будет незначительным», — сказала она.

Что не вошло в налоговую реформу

Самый существенный недочет итогового законопроекта — это исключение льгот для частных инвесторов, полагает Елена Мякишева. Ранее долгосрочные инвестиции освобождались от НДФЛ при продаже долей и акций с непрерывным сроком владения более пяти лет.

«Освобождение от НДФЛ при реализации имущества, которым налогоплательщик владеет длительное время, всегда обеспечивало стабильность и прозрачность отношений. Отсутствие этой льготы вызовет множество попыток налогоплательщиков занизить стоимость продаваемых долей и акций, а со стороны налоговых органов — попыток вменить соответствующее занижение», — пояснила она.

Анатолий Жданов / Коммерсантъ

Мякишева добавила, что рыночная стоимость доли в бизнесе — растяжимое понятие. «В отличие от оценки недвижимости, у оценщика практически нет возможности применить сравнительный подход (нет информации о ценах аналогов на открытом рынке), а результаты затратного и доходного подходов могут сильно различаться», — пояснила она.

Не нашла отражения в налоговой реформе и проблема движимого и недвижимого имущества, указывает Леонид Сомов. «На протяжении многих лет налогоплательщики и налоговые органы ломают копья в судах. Но несмотря на десятки дел, в том числе многочисленные решения Верховного суда, проблема остается нерешенной: критерии недвижимого имущества так и не выработаны. Эти критерии необходимо вносить непосредственно в Налоговый Кодекс, но, судя по всему, это пока не планируется», — пояснил он.

Как налоговая реформа повлияет на бюджет

Увеличение ставки по налогу на прибыль в 2025 году должно принести порядка 1,6 трлн рублей, а за 2025-2027 годы — 5 трлн рублей, указано в финансово-экономическом обосновании законопроекта. По НДФЛ дополнительные поступления составят 533 млрд рублей в 2025 году и 1,4 трлн рублей за три года. Доходы от УСН составят около 1,1 трлн рублей за 2025-2027 годы. Все эти деньги планируется направить в федеральный бюджет.