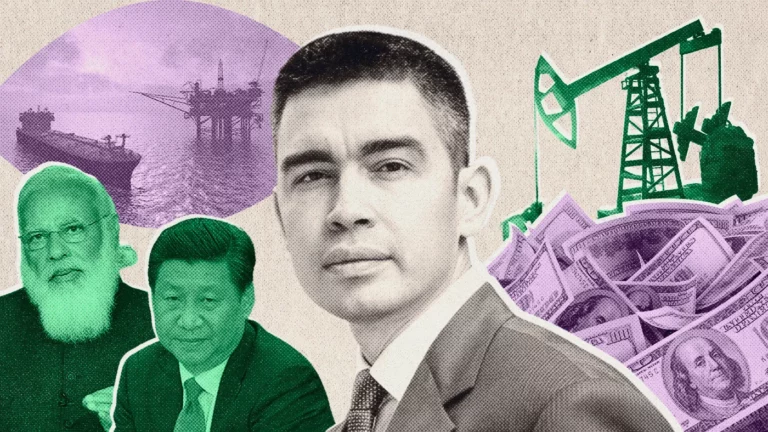

После введения в декабре 2022 года Евросоюзом эмбарго и потолка цен на российскую нефть марки Urals цены на нее резко обвалились. Они продолжили падение и после Нового года и сейчас держатся на уровне 50$/барр. Этот фактор может ощутимо ударить по бюджету России, который сверстан с расчетом на то, что среднегодовая цена на Urals составит 70$/барр. О том, какую динамику цен на российскую нефть стоит ожидать и действительно ли понижение цен на нее может нанести серьезный ущерб бюджету, RTVI рассказал глава экономического департамента Института энергетики и финансов Марсель Салихов.

Марсель Салихов работает в Институте энергетики и финансов с момента его основания, является координатором и руководителем исследований в области мировой экономики, макроэкономики, взаимодействия экономики и энергетики, развития отдельных отраслей промышленности, сферы услуг и сельского хозяйства. С 2008 года по совместительству работает в НИУ «Высшая школа экономики». В настоящее время является директором Центра экономической экспертизы Института государственного и муниципального управления и приглашенным преподавателем Факультета мировой экономики и мировой политики ВШЭ.

Что влияет на цену российской нефти

Существует несколько факторов. Во-первых, цены на нефть, не только марки Urals, но и Brent, снижаются. На данный момент Brent торгуется на уровне 83-84$, тогда как в ноябре ее цена составляла около 100$ за баррель. По сути за 2,5 месяца цена этой марки нефти снизилась на 20%. Цены на другие сырьевые товары тоже снижаются — то есть это общий глобальный фактор, возникший, видимо, из-за опасений по поводу мировой экономики и понижения спроса.

Urals находится под дополнительным давлением из-за эмбарго стран Европейского Союза и потолка цен на нефть, который ввели с пятого декабря. Эмбарго, на мой взгляд, — основной фактор. Нефть, которая была загружена на танкеры до 5 декабря, еще в течение некоторого времени могла разгружаться в европейских портах. Поэтому в декабре эмбарго сказывалось на цене в меньшей степени.

AP

В январе это небольшое исключение из правил перестало действовать. Сейчас нужно перенаправлять все те объемы, которые шли из России в Европу, на другие рынки. Морские поставки российской нефти на европейский рынок составляли чуть больше одного миллиона баррелей в сутки. Соответственно, эти объемы нужно теперь куда-то пристраивать. При этом стоимость фрахта, найма танкера, который будет перевозить нефть, высока.

Первая проблема в сложившейся ситуации — это расстояние, то есть сколько времени должен идти танкер до порта назначения. И здесь стоимость транспортировки возрастает достаточно сильно. Если танкер, условно из Новороссийска, идет до портов Италии или Греции за три-пять дней, то до Индии будет идти около двух недель. Плюс судовладельцы, частично из-за санкций ЕС, просят еще больше денег за то, что они будут перевозить российскую нефть.

Пока реализуется тот же шоковый сценарий, что и весной. Из-за эмбарго нужно находить новых покупателей, а они тоже боятся санкций за нарушение потолка цен на нефть.

К тому же появляются дополнительные транспортные расходы. Страхование нужно делать как-то по новому, потому что европейские страховые компании, скорее всего, сейчас опасаются иметь дело с бизнесом страхования российских нефтяных поставок. Все это создает определенные сложности, и мы сейчас находимся в этом моменте.

Что будет в январе — посмотрим. По всей видимости нас ждет просадка по экспорту. По мере того, как компании будут находить новые маршруты и схемы, она будет сохраняться — так было и весной прошлого года, и после введения угольного эмбарго. Восстановление может начаться с марта-апреля, потому что 5 февраля еще будет вводится эмбарго на нефтепродукты, и по ним тоже будут возникать дополнительные сложности.

Насколько рентабельно добывать нефть марки Urals

Это сложный вопрос. В 2020-м году Urals торговалась по цене 20$, были даже котировки по 17$, и при этом добыча нефти продолжалась.

В нынешней ситуации есть несколько составляющих. Прежде всего, это налоги, с уплатой которых связана существенная часть расходов. Это НДПИ (налог на добычу полезных ископаемых) и экспортная пошлина, но сейчас все же в основном НДПИ. Его формула зависит от цены на нефть. По мере того, как цена на нее снижается, он корректируется, а с определенного порога — обнуляется, и государство не получает от продажи нефти ничего. Это делается для того, чтобы компании все равно ее продавали и могли зарабатывать, а значит добыча не прекращалась.

Егор Алеев / ТАСС

Есть много разных налоговых льгот на разные месторождения. Какие-то месторождения при текущих ценах могут быть убыточными, другие — рентабельными. Но нефтедобытчики ориентируются не на текущие котировки, а на определенную перспективу.

Если они думают, что низкие котировки будут сохраняться в течение длительного периода времени и убытки, связанные с добычей нефти, превышают издержки, связанные с консервацией добычи, то они это сделают. Но они не могут просто так перекрыть условный вентиль, ведь в этом случае придется подготавливать скважины, цементировать их, и делать еще многое другое.

Может ли Индия поддержать введение потолка цен на российскую нефть

Официальных подтверждений этой информации не было — только публикации в СМИ. Поэтому непонятно, насколько она достоверна. Но у Индии — и в целом у потребителей российской нефти даже из дружественных стран — свои интересы стоят на первом плане. Они получают нефть из разных источников, но им выгоднее покупать при текущих котировках российскую. В публикации сообщалось, что Индия присоединится к потолку, если реальные цены дойдут до него. То есть сейчас их в принципе все устраивает, но если вдруг цены пойдут вверх, то они не хотели бы платить больше 60$.

Что касается заявлений российской стороны об отказе от поставок нефти странам, присоединившимся к потолку цен, то это сложный вопрос. Сейчас у России два крупных покупателя: Китай и Индия. Если они присоединятся к этой инициативе, то у нас вариантов фактически нет.

Поэтому по сути заявления Новака и других российских официальных лиц о том, что в этом случае мы не будем поставлять им нефть, это превентивная мера, рассчитанная на то, чтобы никто и не присоединился к потолку цен. В принципе она сработала — никто по сути этого не сделал.

Rafiq Maqbool / AP

Но ситуация не остается неизменной, и те, кто не присоединились, через три месяца вполне могут это сделать. Тогда России останется лишь сокращать добычу в надежде на то, что цены будут расти, и, соответственно, компенсировать эти потери на оставшемся рынке, пусть и при сокращении физических объемов.

Насколько низкая цена на нефть ударит по российскому бюджету

Думаю, что пока ситуация неприятная, но не критическая. Считать, что денег на зарплаты и пенсии не хватит уже в этом году, не стоит.

Например, в 2022-м году нефтегазовые доходы бюджета составили 11,5 триллионов рублей, а общие расходы, согласно публикации Минфина, — 31 триллион рублей. Бюджет на следующий год принят исходя из того, что нефтегазовые доходы в 2023-м году будут снижаться и составят около 8 триллионов рублей — то есть на 3,5 триллиона меньше. Сейчас российский Минфин начинает продавать свои накопленные юани и по сути частично финансировать дефицит, в том числе за счет накопленных и незаблокированных валютных резервов.

Константин Кокошкин / Коммерсантъ

Возможно, при каком-то плохом сценарии эта цифра опустится до 7 триллионов, но тут в ход могут пойти разные механизмы: увеличение внутреннего долга, продажа резервов, девальвация рубля и так далее. Поэтому в горизонте одного-двух лет эта ситуация не критическая. Но если цены на Urals будут в районе 30-40$ в течение лет пяти, то да, тогда придется многое пересматривать.

В бюджете не заложено сильное падение цены на нефть — предполагается, что она будет стоит в районе 70$. Но при этом в него заложено сокращение добычи и экспорта как нефти, так и газа.

Текущие цены ниже. В декабре Минфин сам сказал, что цена Urals составит 50$ за баррель. Может быть, в январе она будет еще ниже, скажем, 45$ за баррель. Возможно, такие цены сохранятся в течение всего года. Но я считаю, что по мере решения вопросов с логистикой, с построением альтернативных схем цены возрастут. И среднегодовая цена сложится, допустим, на уровне 60$ за баррель по сравнению с 70$, которые закладывал Минфин бюджет на 2023-й год.

Это приведет к тому, что нефтегазовые доходы могут оказаться меньше предполагаемых 8 триллионов на триллион-полтора, но в целом это не критичные суммы для бюджета. Он может позволить себе такой дополнительный дефицит в горизонте этого года.