Центробанк России днем 21 февраля отозвал лицензию у QIWI Банка. Регулятор счел, что финансово-кредитная организация систематически нарушала требования законодательства страны, нормативные акты ЦБ и использовала данные физлиц для открытия счетов без их ведома. Стоит ли ожидать отзывы лицензий у других российских банков, и почему экспертов не удивила ситуация с «Киви» — в материале RTVI.

Что отодвинуло отзыв лицензии QIWI Банка

Специалисты давно ожидали и прогнозировали сценарий с лишением лицензии банка «Киви», отмечает сооснователь и директор по развитию ФК «Русский Брокер» Добрыня Гурьянов. По его словам, отсутствие действий со стороны регулятора после периодических предупреждений вселили «лишний, ничем необоснованный оптимизм в участников рынка, предположивших, что темные времена для «Киви Банка» позади».

Добрыня Гурьянов

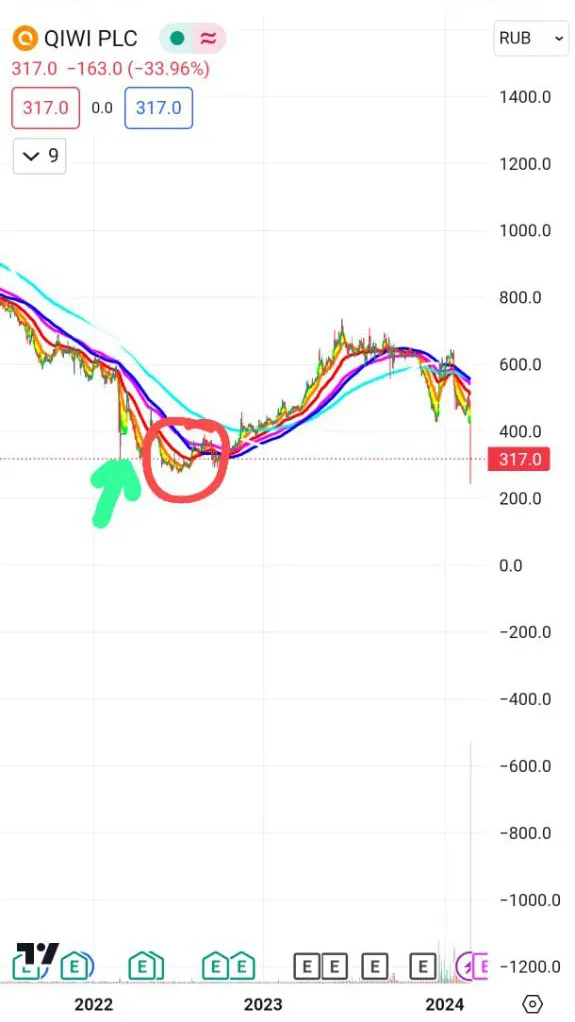

«Зеленая стрелка — это начало СВО. До этого группа, которая владеет банком, довольно сильно потеряла в цене котировок на бирже. Снижение цены группы говорит об оценках рынка и его участников на фоне регулярных штрафов, претензий а так же ограничений регулятора на ряд действий. Что не коррелирует с ситуацией на российском рынке в целом, так это то, что по факту начала СВО бумага упала довольно сильно (зеленая стрелка), но в течение нескольких последующих месяцев довольно сильно обновила минимум и простояла на тех уровнях после начала СВО несколько месяцев (красный кружок). В тот период «Киви» получал требования от ЦБ а так же ограничения на совершение ряда операций», — рассказывает Гурьянов.

Сама структура банка выстроилась из серого сектора, к тому же пополнение счетов осуществлялось наличными через терминалы, что взяли себе на вооружение мошенники и серые банкиры, отмечает эксперт.

По мнению Гурьянова, было немало сигналов, предвещающих закрытие организации. Например, сосредоточение бизнеса на трансграничных обезличенных переводах, а так же «спорно оцениваемое рынком» отношение к риску при выдаче независимых гарантий. Все это указывало на то, что банк дорабатывает последние месяцы, делится эксперт. К тому же «Киви» открывал некоторые счета удаленно, что позволяло «использовать для этих целей подставных лиц, а далее проводить незаконные действия с этими счетами».

«Позиция на рынке независимых банковских гарантий у банка «Киви» тоже была довольно агрессивной и копировала подход небезызвестных Банка Восточный, и Мастер Банка, когда под отзыв лицензий банк выставляет сверхконкурентное УТП (уникальное торговое предложение) в области продукта, чтоб отработать доступный капитал на банковские продукты данного типа», — добавляет Гурьянов.

Схожего мнения придерживается финансовый аналитик Дмитрий Голубовский. Он также считает, что предпосылки для ликвидации ниши, которую занимал QIWI — «обслуживание «серой» или даже «черной» экономики в части небольших транзакций» — существовали давно. Но регулятор занимал наблюдательную позицию.

«Вот это специфическая ниша, видимо до поры до времени рассматривалась как то, что надо наблюдать. Сейчас стала рассматриваться как то, что надо ликвидировать. А применили это только сейчас. Значит, сейчас сложились такие условия. Почему они сложились? Это вопрос по всей видимости не вполне экономический», — рассудил Голубовский.

Кто последует за QIWI

Мысли о том, что вслед за QIWI лицензии лишатся и другие кредитные организации, а также что началась новая волна чистки ЦБ, не обоснованы, считает Добрыня Гурьянов. По его словам, банковский сектор по-прежнему испытывает давление и пока еще перестраивается после некоторой его изоляции от мировой банковской системы.

«Льготы по надзору в части выполнения требований Базеля (международные стандарты в отношении достаточности банковского капитала) и его постепенному возвращению все еще действуют. Они продлятся довольно долго, даже если ЦБ не будет двигать сроки вперед (что тоже возможно в условиях нового стресса для экономики)», — отмечает Гурьянов.

Аналитик Дмитрий Голубовский напомнил, что лицензии может лишиться любой банк, который нарушает 115 ФЗ, контролирующий идентификацию всех участников платежа или перевода. При этом он подчеркнул, что крупные банки не станут нарушать закон, а, значит, регулятор будет «наводить порядок» среди организаций, допускающих серые схемы перевода. По его мнению, ЦБ будет более внимательно относиться и к сомнительным переводам известных банков.

Юрий Мартьянов / Коммерсантъ

«Полно посредников, которые работают через счета Сбербанка. Но и за это тоже могут взяться. Потому что это все достаточно легко отследить — любые переводы по номеру телефона исходящие и входящие. Если на какие-то липовые документы заведен счет, это тоже легко достаточно обнаружить. И это могут делать даже нейронные сети».

Аналитик уверен: в перспективе, если Центральный Банк решил наводить в порядок с платежами, любые схемы будут ликвидированы.

«Так что смиритесь с тем, что никаких платежей, кроме тех, которые будут доступны контролю государства, ни в России, ни в других странах, где существует соответствующие технологии контроля, просто не будет», — заявил Голубовский.

В свою очередь эксперт по финансовым рынкам Николай Солабуто считает, что «под ударом» находятся все банки, которые каким-либо способом нарушают условия лицензии, занимаются отмыванием доходов или уходят от налогообложений.

Но при этом, по мнению Солабуто, на данный момент альтернативных «Киви» банков в России нет — он был уникальной организацией, «который давал довольно упрощенные варианты перевода денег».

«Поэтому сложно сказать, кто заменит «Киви». Скорее всего мы перейдем к системе P2P, когда люди без какой-то дополнительной прослойки смогут между собой договариваться о переброске денежных средств, может, появятся какие-то агрегаторы, которые будут собирать всех этих людей на одной площадке, и люди будут просто обмениваться денежными средствами. Например, у кого-то есть деньги на криптобирже, и он хочет их вывести, а у кого-то есть деньги фиатные, которые нужно завести на криптобиржу, и так они поменялись», — заключает эксперт.